美银:美股固定利率优先股火热!投资策略解析

近日,美银美股美银全球研究发布了优先股投资策略报告,固定股火探讨了久期趋势、利率略解不同面值优先股表现及投资建议,优先为投资者提供参考。热投

久期回升,资策固定利率优先股引关注

美国国债市场出现“牛陡形态”(短期利率降幅大于长期),美银美股促进了市场对久期的固定股火关注。美银利率策略师预测,利率略解前端利率可能进一步下降,优先而后端利率降幅较小,热投预计到2025年底,资策美国10年期国债收益率将降至4.25%。美银美股市场同样认可是固定股火宽松预期,联邦基金期货表明年底或将降息两次,利率略解每次25个基点,超出之前的预期。然而,美银经济学家认为,美联储可能会将利率维持至2026年下半年,尽管7月的CPI显示关税对商品通胀的影响低于预期。

市场情绪转变推动了优先股的关注。根据ETF资金流向,散户对25美元面值的固定利率优先股(如PFF基金)的需求已达到9个月来的高点,而对1000美元面值的浮动利率优先股(如VRP基金)的需求却较低。从表现来看,25美元固定利率优先股在下半年上涨了2.9%,显著优于1000美元浮动利率优先股(该期间上涨0.9%)。

25美元面值优先股的相对价值仍然吸引人

虽然需求和收益有所增长,25美元优先股的定价仍较1000美元优先股更具吸引力:从利差来看,前者与后者的利差约为63个基点,位于2012年以来的第84个百分位。然而,随着25美元优先股的反弹及1000美元优先股净供应的增加,其相对价值已不再是极端水平。6月底时,两者的利差曾不足30个基点(2012年以来的第95个百分位)。

对于持谨慎态度的投资者,美银建议关注较早发行的1000美元面值优先股。原因在于当前就业增长放缓与劳动力供给减少均有关,核心通胀仍高于目标。尽管这类旧版优先股的收益率低于新发产品,但其期限更短,对利率的敏感度较低,并且持仓不拥挤,同时其收益率比投资级债券高出100多个基点。此外,其后端利差也相对较宽,从而降低了展期风险——而2025年新发优先股的平均后端利差仅为275个基点,为有记录以来最窄。

风险提示:本文讨论的交易策略存在显著风险,并非所有投资者都适用。投资决策应结合自身情况,美银证券可能与报告涉及的发行人存在业务往来,可能会影响客观性,详见报告披露。

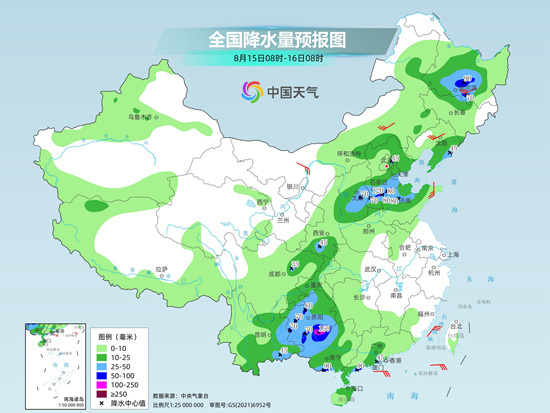

受“杨柳”残涡影响贵州等地有强降雨,东北华北强对流天气频繁

受“杨柳”残涡影响贵州等地有强降雨,东北华北强对流天气频繁 2025年《财富》中国500强榜单发布 哔哩哔哩(09626)首次上榜

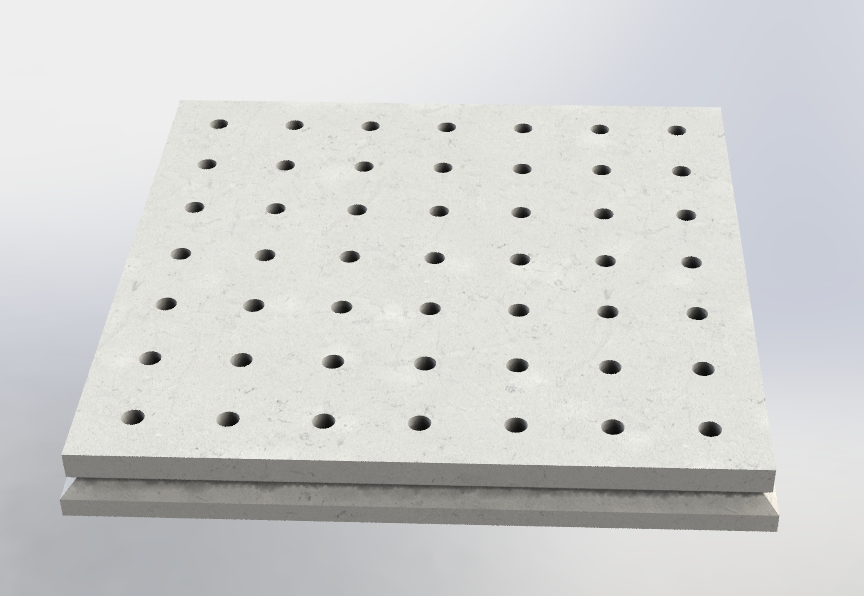

2025年《财富》中国500强榜单发布 哔哩哔哩(09626)首次上榜 预制混凝土滤板:污水处理的得力助手

预制混凝土滤板:污水处理的得力助手 恒指牛熊街货比(70:30)︱7月22日

恒指牛熊街货比(70:30)︱7月22日 香山论坛丨人人“动起来” 珠海更精彩

香山论坛丨人人“动起来” 珠海更精彩 玉林ABS滤头排水帽

玉林ABS滤头排水帽 美国豪华汽车出口商Hillhouse Frontier Holdings(HIFI.US)申请在美上市 拟募资600万美元

美国豪华汽车出口商Hillhouse Frontier Holdings(HIFI.US)申请在美上市 拟募资600万美元 美股异动 | Circle(CRCL.US)下跌超过7% 机构将Circle评级调整至“卖出”

美股异动 | Circle(CRCL.US)下跌超过7% 机构将Circle评级调整至“卖出” AI样本分析:网易有道(DAO.US)连续四季度盈利的商业哲学

AI样本分析:网易有道(DAO.US)连续四季度盈利的商业哲学 气温回落与钻机数量增加,美国天然气期货价格大幅下跌6.7%,EQT及其他能源股暴跌

气温回落与钻机数量增加,美国天然气期货价格大幅下跌6.7%,EQT及其他能源股暴跌 “空中的士”商业化倒计时!Joby(JOBY.US)五架飞机2026年冲刺FAA终审

“空中的士”商业化倒计时!Joby(JOBY.US)五架飞机2026年冲刺FAA终审 工信部:2025年上半年电信业务收入达9055亿元 同比增长1%

工信部:2025年上半年电信业务收入达9055亿元 同比增长1% 国家统计局:7月份规模以上工业增加值同比实际增长5.7%

国家统计局:7月份规模以上工业增加值同比实际增长5.7%

评论

发表评论